¿Pagar o no pagar impuestos? ¿Es ésa la cuestión?

Los individuos, como seres egoístas, tienen incentivos a no cumplir de manera voluntaria con el pago de impuestos. Esa baja predisposición difiere entre países o, dentro de un país, entre individuos. Dados los costes sociales que supone el incumplimiento fiscal, encontrar mecanismos que puedan mejorar esa predisposición, esto es, que, sin la necesidad de mecanismos coercitivos, mejoren la «moral impositiva» es un aspecto clave para la efectividad, eficiencia y equidad de nuestro sistema fiscal. En este artículo, se discuten estas cuestiones y se proponen diversos mecanismos para fomentar la moral impositiva, el nivel de la cual no necesariamente queda bien reflejado en las encuestas que suelen hacerse sobre este tema.

Individuals, as selfish beings, have incentives not to voluntarily comply with the payment of taxes. This low predisposition differs between countries or, within a country, between individuals. Given the social costs of tax non-compliance, finding mechanisms that can improve this predisposition, that is, without the need for coercive mechanisms, improve “tax morale” is a key aspect for the effectiveness, efficiency and equity of our system. fiscal. In this article, these issues are discussed and various mechanisms are proposed to promote tax morale, the level of which is not necessarily well reflected in the surveys that are usually carried out on this topic.

«[...] ¿de cuántos mayores recursos no podría disponer el Estado si hubiera más ciudadanos de bien capaces de oponerse a la corrupción y a la evasión fiscal? En efecto, para combatir la corrupción y la evasión fiscal no basta sólo con buenas leyes: se precisa tener una buena escuela y una buena universidad, se precisa formar estudiantes y ciudadanos capaces de amar el bien común [...]».

rdine, Nuccio (2017). Clásicos para la vida. Una pequeña biblioteca ideal (pág. 41). Acantilado.

De acuerdo con Benjamin Franklin, uno de los padres fundadores de los Estados Unidos, «pagar o no pagar impuestos» no es la cuestión. En correspondencia privada con un científico francés (en francés) en 1789, le hablaba sobre la reciente ratificación de la Constitución de los EE. UU., a la cual le auguraba una larga vida, aunque también decía: «[…] en esta vida, no hay nada cierto excepto la muerte y los impuestos».1 Esta es una frase muy célebre,2 la cual, no obstante, requiere ciertos matices, cuanto menos, sobre el nivel y la distribución de la carga impositiva.

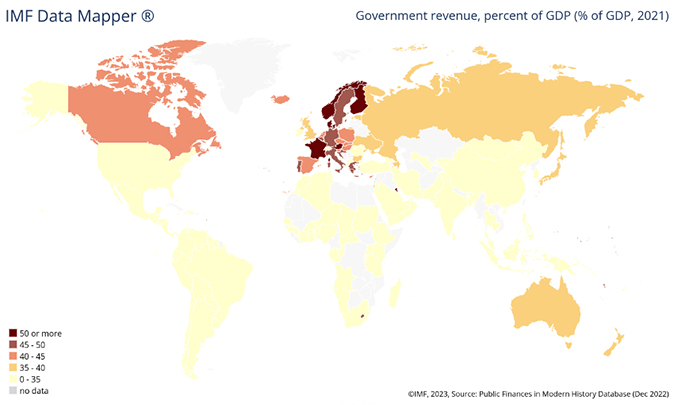

En la figura 1, mostramos el nivel de presión fiscal (ingresos públicos sobre el PIB)3 en 2021 para todos los países del mundo para los que hay datos. El primer matiz, por tanto, es que la incidencia de los impuestos dista de ser la misma entre países. En Europa y, en concreto, en los países nórdicos, es donde la famosa aseveración toma más sentido. En todo caso, dentro de cada país, los contribuyentes, caracterizados como seres egoístas, intentan evitar el pago de impuestos que, para Franklin, era inevitable.4 Este es el matiz relevante para este artículo.

Figura 1. Presión fiscal, a nivel mundial (2021): Ingresos públicos como porcentaje sobre el PIB

Fuente: Fondo Monetario Internacional, IMF Datamapper

Esa evitación o intento de evitación se puede hacer a través de distintos márgenes, ya sean legales (elusión fiscal) o ilegales (evasión fiscal) (véase capítulo 3 de Slemrod y Gillitzer, 2014). Mientras que, en la práctica, la calificación de un margen como legal o ilegal puede ser complicada, la consecuencia es, en ambos casos, la misma: una pérdida de recaudación para el erario público y, como, además, las posibilidades de elusión o la predisposición a evadir es mayor entre los individuos de mayor capacidad económica, la redistribución se ve resentida (véase, por ejemplo, Alstadsæter, Johannesen, Le Guern Herry y Zucman, 2022). Sin duda, pues, la evitación de impuestos es un coste para la sociedad y hace, además, que la famosa frase de Franklin pierda generalidad, que no celebridad.

Ante esa situación, existen diferentes márgenes de respuesta para el sector público, dependiendo, a su vez, de cómo se comporta el contribuyente a la hora de pagar impuestos. La caracterización de este comportamiento es clave. Al respecto, Allingham y Sandmo (1972) es el trabajo seminal. Los individuos toman la decisión sobre evadir o no5 y, si lo hacen, en qué porcentaje a partir de maximizar su utilidad esperada, la cual implica contraponer los beneficios de evadir a los costes esperados. Se trata de costes esperados, puesto que, en el momento de tomar la decisión, ser descubierto por el sector público es una mera probabilidad. Bajo ese contexto, ciertamente, la administración podría reducir el fraude a cero estableciendo una sanción por unidad de impuesto evadida que tendiera al infinito o bien fijando una probabilidad de inspección del 100 %. Sobre lo primero, existe consenso en que la sanción debe guardar proporcionalidad con la infracción,6 mientras que lo segundo, simplemente, no sería coste-efectivo. No obstante, el mecanismo de retención hace que, para las rentas sujetas a este, la detección del fraude sea automática; por tanto, para esas rentas, la probabilidad es, de facto, del 100 %.7 Existe también evidencia de que el nivel de presión fiscal provoca respuestas de evasión y de elusión fiscal (por ejemplo, Kleven, Knudsen, Kreiner, Pedersen y Saez, 2011), lo cual puede condicionar, incluso a través de la propia respuesta del sector público (e. g., reducción de tipos impositivos nominales o establecimiento de regímenes especiales), la capacidad recaudatoria y redistributiva del sistema fiscal.

A pesar de la lógica económica que hay detrás del modelo tradicional de evasión fiscal y más allá del hecho de que, a causa del mecanismo de retención, la probabilidad de inspección no es tan baja como han presumido los modelos teóricos estándar, la teoría predice un nivel de evasión mucho más elevado del que se intuye que existe o del que se ha llegado a estimar. Ello ha dado pie a la denominada paradoja de la evasión fiscal, y al desarrollo de nuevas teorías de comportamiento del contribuyente, entre estas, la de la moral impositiva.8 En términos genéricos, definimos la moral impositiva como la predisposición intrínseca de los individuos a contribuir al bien común. La existencia de un elevado nivel de moral impositiva, pues, serían buenas noticias para nuestro sector público. La evasión y la elusión dejarían de condicionar, o lo harían en menor medida, el diseño del sistema fiscal y, además, se podrían reducir los costes de la administración encaminados a reducir las posibilidades de evitación.

Luttmer y Singhal (2014) identifican ciertos márgenes que pueden explicar el nivel de moral impositiva. Esto es fundamental. Si la moral impositiva es, como antes definimos de forma genérica, intrínseca al individuo, posiblemente, condicionada por factores históricos, culturales o, incluso, religiosos, se convierte en un factor que tener en cuenta, pero que no puede ser modulado por la administración tributaria. Es exógeno. Ahora bien, si hay posibilidad de identificar márgenes a través de los cuales promocionarla, se convierte, como ya sugerimos también, en un elemento muy potente para lograr la efectividad de la política impositiva fomentando el denominado cumplimiento fiscal voluntario (OCDE, 2021).

¿Hay margen efectivo para promocionar la moral impositiva y, así, el cumplimiento fiscal voluntario? Veamos:

- Si la moral impositiva viene explicada por factores estrictamente intrínsecos a la población, el sector público poco margen tendrá para actuar, cuanto menos, en el corto-medio plazo. Eso sí, la administración deberá acomodar su escala al nivel de moral impositiva exógenamente determinado.

- Probablemente, no obstante, haya cierto margen (véase también Durán-Cabré y Esteller-Moré, 2018). Por ejemplo, a través de

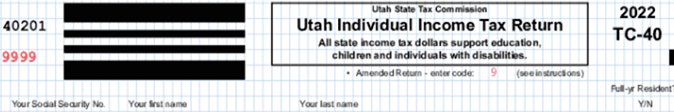

- Provocar ciertos empujones al contribuyente (en inglés, nudges) mediante un diseño inteligente del impreso de declaración (en inglés, smart return) (Bankman, Nass i Slemrod, 2015). Un ejemplo de ello es lo que se muestra en la figura 2: el impreso estatal de declaración de la renta de Utah. En el encabezado, se puede leer: «Toda la recaudación se dedicará a favorecer la educación, así como a niños y a individuos con alguna discapacidad». Sin duda, a la hora de rellenar el impreso, ante esa afirmación, se le puede generar al individuo un conflicto moral, el cual resuelva no evadiendo impuestos. Otro ejemplo es explotar el coste psicológico o moral que presupone el mentir por comisión en lugar de hacerlo por omisión. El segundo es el que, en la práctica, se produce. Para que se dé el primero, en el impreso, se puede plantear una pregunta tal como «¿Puede afirmar con suficiente rotundidad que ha declarado todos los ingresos sujetos al impuesto y que no se ha beneficiado de manera irregular de la aplicación de algún beneficio fiscal?». De nuevo, esta pregunta puede interpelar la moral del individuo y reducir el incentivo a defraudar. Lo importante de esta política de empujones o acicates es que el coste es muy bajo, de manera que, casi por definición, tenderá a ser coste-efectiva.

Figura 2. Impreso de declaración del estado de Utah en los EE. UU. (2022)

Fuente: https://www.utah.gov/index.html

- Informar sobre cuál es el comportamiento estándar y sobre los costes que supone no seguir tal comportamiento. En ocasiones, los individuos sobrevaloran el nivel de fraude llegando a pensar que se trata de un fenómeno generalizado, lo cual los puede llevar a concluir que la evitación no es un comportamiento (tan) moralmente reprobable. Siendo así, estimar el fraude, así como publicitarlo, puede, de nuevo, incentivar el cumplimiento fiscal voluntario (Kornhauser, 2005). Para ello, la condición necesaria es que se estime el fraude, lo cual, en España, digamos, es una rareza (Durán-Cabré, Esteller-Moré, Mas-Montserrat y Salvadori, 2019). La publicación de la lista de contribuyentes defraudadores y morosos9 va en la línea de dar a conocer la excepcionalidad y el coste financiero de separarse del estándar, así como de generar un impacto directo sobre los incentivos a defraudar para no aparecer señalado socialmente.

- Promocionar la confianza en las instituciones ya sea a través de un buen uso de los recursos públicos10 o incluso de un buen diseño del sistema fiscal.11 No en vano el paso de las contribuciones feudales (para financiar guerras) a sistemas más estables de imposición (incluyendo la provisión de infraestructuras) se basaron en la cesión progresiva de poder de decisión sobre los ingresos públicos desde los señores feudales hacia los contribuyentes.12 Este factor es más costoso, claro, que los dos anteriores. Durán-Cabré, Esteller-Moré, Rizzo y Secomandi (2023) demuestran, por ejemplo, que el éxito de la vacunación del COVID-19 incrementó la predisposición al pago de impuestos, es decir, favoreció la contribución al bien común; a partir de ese resultado, es fácil hacer una analogía con el cumplimiento fiscal voluntario. Igualmente, una complejidad «excesiva» en el diseño de los impuestos –incluyendo en relación con su aplicación– puede producir rechazo a la hora de generar cumplimiento fiscal voluntario.

- Y, por último, garantizar la educación cívico-tributaria. Es fundamental dejar clara la necesidad de colaborar con el bien común, así como identificar y publicitar los costes que soporta la sociedad, soportamos todos, a raíz de la evasión o de la elusión fiscal. Aquí, la afirmación de Ordine (2017) adquiere pleno sentido. Una cuestión interesante, por ejemplo, es saber cuándo y bajo qué contexto es más «productiva» la educación cívico-tributaria.13 Volveremos sobre ello al final del artículo.

- Provocar ciertos empujones al contribuyente (en inglés, nudges) mediante un diseño inteligente del impreso de declaración (en inglés, smart return) (Bankman, Nass i Slemrod, 2015). Un ejemplo de ello es lo que se muestra en la figura 2: el impreso estatal de declaración de la renta de Utah. En el encabezado, se puede leer: «Toda la recaudación se dedicará a favorecer la educación, así como a niños y a individuos con alguna discapacidad». Sin duda, a la hora de rellenar el impreso, ante esa afirmación, se le puede generar al individuo un conflicto moral, el cual resuelva no evadiendo impuestos. Otro ejemplo es explotar el coste psicológico o moral que presupone el mentir por comisión en lugar de hacerlo por omisión. El segundo es el que, en la práctica, se produce. Para que se dé el primero, en el impreso, se puede plantear una pregunta tal como «¿Puede afirmar con suficiente rotundidad que ha declarado todos los ingresos sujetos al impuesto y que no se ha beneficiado de manera irregular de la aplicación de algún beneficio fiscal?». De nuevo, esta pregunta puede interpelar la moral del individuo y reducir el incentivo a defraudar. Lo importante de esta política de empujones o acicates es que el coste es muy bajo, de manera que, casi por definición, tenderá a ser coste-efectiva.

Smart returns, transparencia sobre la realidad del fraude (nivel, distribución e impacto social), reciprocidad entre contribuyentes-sector público (eficiencia en la prestación de bienes y servicios públicos y un buen diseño del sistema fiscal) y educación cívico-tributaria son algunos de los factores que deberían fomentarse. Cualquier política alternativa –ya sea dedicar recursos a la lucha contra el fraude tomando este como dado o soportar, en mayor o menor medida, los costes que la evitación del pago de impuestos genera– es, con toda seguridad, más costosa para todos. Una combinación de coerción y fomento de la moral impositiva es lo ideal.

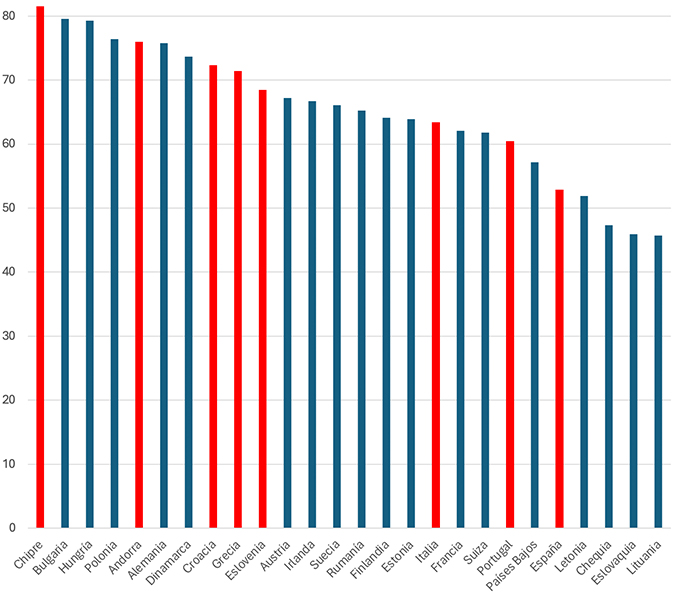

Los datos son importantes. Nos pueden informar sobre los determinantes modulables de la moral, si alguno, y en todo caso, pueden servir para, conociendo su nivel, decidir la escala de nuestra administración tributaria. ¿Qué nos dicen estos? Empezamos mostrando a partir de la fugura 3 los niveles de moral impositiva para los países miembros de la UE más Andorra y Suiza. Los datos provienen del Joint EVS/WVS 2017-2022 Dataset; el año de la encuesta puede diferir entre países, estando todos, en todo caso, dentro del período 2017-2022.14 Lo importante es que esta base de datos permite la comparación entre países. En concreto, la pregunta que utilizamos para definir el nivel de moral impositiva por país es si el encuestado considera que engañar a la hora de pagar impuestos (en inglés, en el original, Cheating on taxes) está o no justificado. La variable puede tomar un valor desde 1 (nunca está justificado) hasta 10 (siempre está justificado). A partir de ahí, definimos la moral impositiva como el porcentaje de individuos de un país que contestaron que ese tipo de engaño nunca está justificado. Así, nuestra aproximación al concepto de moral impositiva es de máximos: o se tiene moral o no se tiene.

Figura 3. Moral impositiva por países de la UE más Andorra y Suiza (2017-22)

Fuente: Joint EVS/WVS 2017-2022 Dataset

Aunque hay dudas sobre la existencia de un componente geográfico en el nivel de moral impositiva entre los países de la UE (Zhang, Andrighetto, Ottone, Ponzano y Steinmo, 2016), en concreto, sur de Europa frente al resto, en el figura 3, identificamos en rojo el nivel de moral de los países del sur del continente. Podemos ver que no hay un patrón claro. De hecho, el país con un mayor nivel de moral fiscal es Chipre (sur de Europa), mientras que los Países Bajos o Francia se sitúan por debajo de la media no ponderada del conjunto de países, que es del 65,25 %. La explicación de las diferencias entre países es, pues, más compleja, entrando en juego una diversidad de factores que van desde los institucionales como la fatiga fiscal (niveles elevados de presión fiscal reducen la moral) o la redistribución interregional (residente de una región contribuyente frente a no-contribuyente) hasta individuales como el género, la religión o el nivel socioeconómico (Lago-Peñas y Lago-Peñas, 2010). El componente geográfico no es determinista. Las instituciones y los factores socioeconómicos individuales tienen un peso muy importante.

¿Cómo se compara España con los países de su entorno? De entrada, el nivel de moral impositiva, 52,9 %, se sitúa por debajo de la media (algo más de 12 puntos porcentuales (p. p.) menos), y curiosamente, también por debajo del de Andorra (-23,1 p. p.) y del de Chipre (-28,6 p. p). Como decíamos, puede haber factores de naturaleza diversa que expliquen esas diferencias. La presión fiscal, no obstante, no parece explicar la diferencia entre España y Chipre, pues la importancia de los impuestos sobre el PIB es, prácticamente, idéntica en ambos países; en cambio, sí podría ser la explicación de la diferencia con Andorra, cuyo nivel de presión fiscal es manifiestamente inferior al de España. En cualquier caso, lo realmente curioso de nuestro país es que un 3,8 % de los encuestados sí justificarían siempre el defraudar a Hacienda; este es el mayor porcentaje, junto con el de Rumania (5 %) y con el de Croacia (también el 3,8 %), situándose la media no ponderada de «siempre lo justificaría» en el 1,3 %. Este resultado, que denota polarización, es remarcable no por el porcentaje en sí, sino por la peculiaridad de esta percepción extrema de la sociedad española con respecto a la de otros países de la Unión. De entrada, pues, en términos relativos, el nivel de moral impositiva en España es bajo; en términos absolutos, también destaca que un 47 % de la población puede llegar a justificar el defraudar a la Hacienda. El fomento del cumplimiento fiscal voluntario parece algo del todo necesario.

Vamos, no obstante, a intentar ser más precisos al trabajar con los datos. Para ello, vamos a centrarnos en un impuesto concreto, el impuesto sobre el valor añadido (IVA). La pregunta anterior que determinaba el nivel de moral impositiva por país era, probablemente, demasiado genérica. Explotamos, ahora, las respuestas dadas a la siguiente pregunta:

«¿Cuán grave valoras una situación tipo en que alguien pide pagar en efectivo y sin factura para ahorrarse el IVA u otros impuestos?»15

Esta pregunta fue formulada en la ola 2 de la European Social Survey. Desafortunadamente, solo se planteó tal pregunta en esa ola, en 2004. Las respuestas iban desde «No grave en absoluto» hasta «Seriamente grave». De manera análoga a la parametrización anterior, hemos definido moral impositiva como el porcentaje de individuos que se situaban en la posición extrema «Seriamente grave». Los resultados se muestran en la tabla 1. En esa tabla, también mostramos lo que denominamos hechos; esta es una variable que se construye, también a partir de la ola 2, a partir de las respuestas dadas a la siguiente pregunta:

«Durante los últimos cinco años, ¿cuán frecuentemente, si alguna vez, has pagado en efectivo sin factura para evitar el pago del IVA o de otros impuestos?»16

En este caso, parametrizamos la variable «hechos» como el porcentaje de encuestados que contestaron que nunca habían actuado así durante los últimos cinco años. La alternativa era «una vez», «dos veces», «tres o cuatro veces», «cinco veces o más», o no ha tenido la experiencia. Por tanto, hemos recalculado el porcentaje sin tener en cuenta la situación de aquellos que contestaron no haberse enfrentado a este tipo de experiencias o situaciones durante los últimos cinco años. La correlación entre ambas series es negativa (-0,24): cuanto mayor es la moral impositiva revelada, más probable es el haber pedido, con mayor o menor frecuencia durante los últimos cinco años, pagar en efectivo y sin factura para ahorrarse el pago del IVA. Esto es del todo anómalo,17 a no ser que los individuos sobrerrevelen su nivel de moral en aquellos contextos donde es más frecuente la evasión del IVA. Denota cierta «hipocresía social». Y, en todo caso, pondría en duda las estadísticas basadas en la comparación entre países de la moral impositiva así como habría que ser cauteloso al explicar las diferencias entre países a partir de esas estadísticas.

Tabla 1. El caso del IVA: Moralidad frente a hechos

| Moral impositiva | Hechos | |

| Turquía | 40,90 % | 53,40 % |

| Grecia | 30,90 % | 65,00 % |

| Portugal | 28,60 % | 69,30 % |

| Islandia | 28 % | 53,60 % |

| Ucrania | 23,60 % | 59,90 % |

| Suecia | 22,60 % | 65,40 % |

| Dinamarca | 21,40 % | 53,90 % |

| Chequia | 20,70 % | 75,60 % |

| España | 18,70 % | 64,70 % |

| Hungría | 18,30 % | 49,80 % |

| Noruega | 18 % | 71,10 % |

| Polonia | 17,70 % | 54,30 % |

| Finlandia | 16,90 % | 67,80 % |

| Eslovenia | 15,50 % | 69,50 % |

| Eslovaquia | 15 % | 63,90 % |

| Estonia | 14,60 % | 30,20 % |

| Suiza | 14,40 % | 81,60 % |

| Irlanda | 12,70 % | 76,80 % |

| Reino Unido | 11,50 % | 81,10 % |

| Luxemburgo | 10,30 % | 64,20 % |

| Bélgica | 9,90 % | 65,30 % |

| Austria | 8,70 % | 61,30 % |

| Países Bajos | 8,20 % | 71,00 % |

| Alemania | 7 % | 57,30 % |

| Francia | 3,70 % | 71,70 % |

Fuente: ola 2 de la ’European Social Survey (2004)

El nivel de moral impositiva de España que muestra la tabla 1 se sitúa ahora ligeramente por encima de la media (18,7 % frente a 17,5 %). Obsérvese, no obstante, que la muestra de países que estamos utilizando ahora es mayor que la utilizada en la figura 3, que básicamente era la UE, y que entre una y otra hay 13 años de diferencia. En este caso, no se observa para el caso español una polarización tan extrema como anteriormente: un 9,6 % considera que es algo sin importancia alguna en contraposición con el 9,8 % de la muestra. En relación con los «hechos», la posición de España es también intermedia.

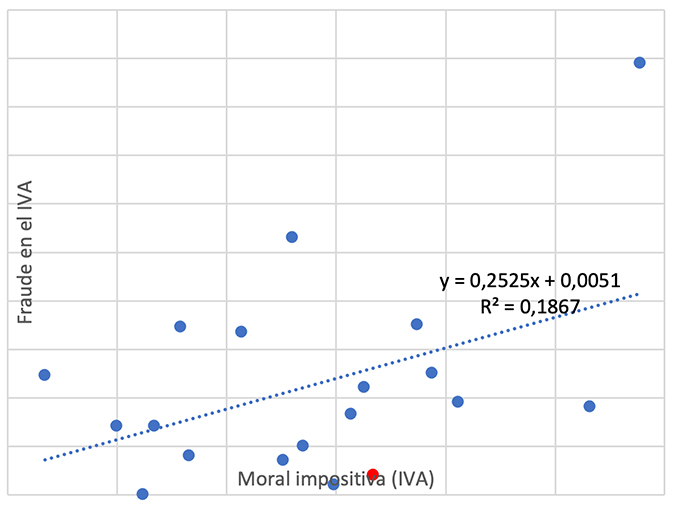

Volvamos a la contradicción antes detectada, sobre la que hemos concluido que la moral impositiva pudiese estar sobrevalorada. En la figura 4, mostramos la correlación entre la moral impositiva (respecto del IVA solo; tabla 1) y el fraude fiscal estimado en ese impuesto (no derivado, por tanto, de datos de encuesta). Curiosamente, aquí, de nuevo, la relación es anómala: a más moral impositiva, más fraude fiscal en el IVA (Comisión Europea, 2023). Este es un resultado sobre el cual hay que ser especialmente cauto: se basa en un simple análisis de correlación (en ausencia de moral impositiva, el fraude fiscal podría ser todavía mayor) y hay una diferencia de años importante entre ambas variables. El punto rojo en la figura identifica a España: a partir de la relación estándar entre fraude y moral (identificada por la recta de puntos con pendiente positiva), observamos que el nivel de fraude fiscal es muy bajo, dado su nivel de moral impositiva. Con todas las cautelas de un análisis de correlación, ello puede querer decir que la administración tributaria compensa con mayores esfuerzos ese bajo nivel de moral o que el nivel de moral desde 2004 hasta el año de la estimación del fraude (2022) ha aumentado de manera sustancial en nuestro país. En cualesquiera de los casos, según las estimaciones de la CE del fraude en el IVA, en España, la situación de este impuesto no es «grave» y la aseveración de Franklin vuelve a tomar sentido.

Figura 4. Relación entre moral impositiva y fraude fiscal en el IVA en la UE

Fuente: VAT GAP Report 2023, UE; y datos de la ola 2 de la European Social Survey (2004)

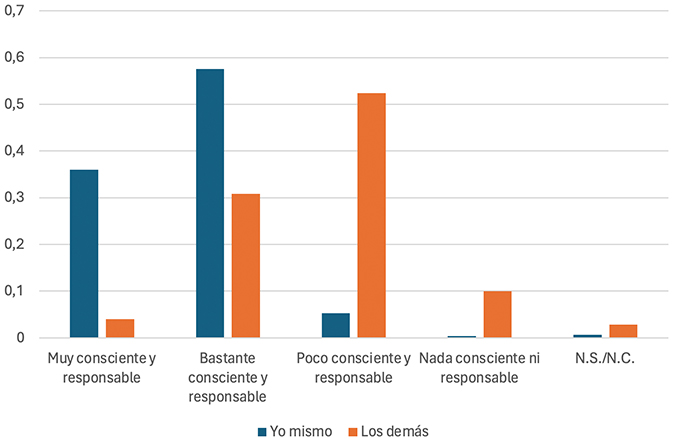

Volvemos a tratar la «hipocresía social». En la figura 5, a partir, ahora, de los datos del CIS sobre Opinión pública y política fiscal de 2023, mostramos la (falta de) correspondencia entre cómo se autodefinen los individuos en términos de moral impositiva y cómo valoran en esos términos a la sociedad («los demás»). En concreto, la pregunta sobre «los demás» es la siguiente:

«¿Cree Ud. que los/as españoles/as, a la hora de pagar impuestos, son muy conscientes y responsables, bastante conscientes y responsables, poco o nada conscientes y responsables?»

Figura 5. «Yo» frente a «los demás», valorados en términos de moral impositiva

Fuente: Opinión pública y política fiscal de 2023

Se puede entender que es una manera alternativa de preguntar sobre la moral impositiva de los demás; mientras que sobre uno mismo utilizamos la siguiente pregunta:

«¿Y Ud., personalmente, se considera a sí mismo/a, muy consciente y responsable, bastante consciente y responsable, poco o nada consciente y responsable?»

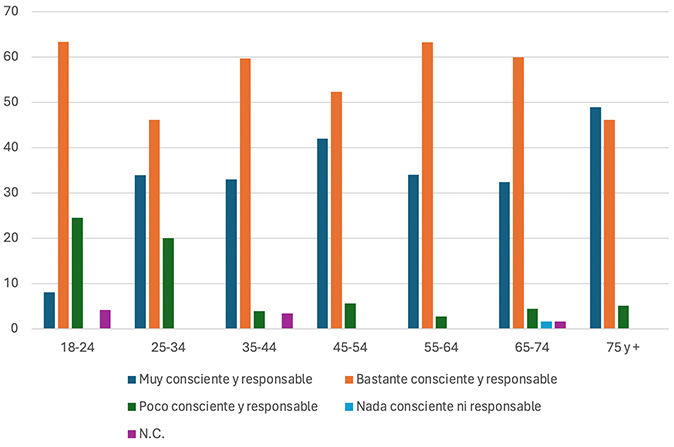

Las visiones contrastan claramente: casi un 94 % se considera a sí mismo muy o bastante consciente del deber de pagar impuestos (columna azul en la figura 5), mientras que esa situación solo la considera así para el 35 % de «los demás» (columna naranja). El elevado porcentaje de «uno mismo» y cómo se contradice con la visión que tiene uno de «los demás», de nuevo, genera dudas sobre la fiabilidad de este tipo de encuestas; cuanto menos, al interpretarlas en valor absoluto. Sí puede tener utilidad para comparar entre grupos dentro de una sociedad. Esto es lo que muestra la figura 6. Son los grupos más jóvenes (18-34 años) aquellos que son menos conscientes y responsables del pago de impuestos (o más sinceros en sus respuestas). Por tanto, es entre ese grupo de la población donde una buena educación cívico-tributaria es más «productiva»,18 aunque la formación continua nunca esté de más. Ordine dixit.

Figura 6: «Yo», en términos de moral impositiva por franjas de edad

Fuente: Opinión pública y política fiscal de 2023

El no cumplimiento fiscal voluntario es consecuencia de un «dilema social». A pesar de tener una preferencia por «lo público» –¿quién no quiere calles limpias, tráfico ordenado, programas de vacunación o una educación que dote a nuestros jóvenes de las competencias requeridas en el mundo ultracompetitivo actual?–, los individuos, de manera egoísta y racional, tenemos un incentivo a minimizar nuestra contribución al bien común. El resultado no es el «mejor de los mundos».

Ante esta situación bien conocida, pero cuya escala no lo es tanto, el sector público tiene retos importantes, en particular, en el mundo globalizado actual (Esteller-Moré y Galmarini, 2023). Más allá de la estrategia del palo (políticas de inspección), en este artículo, hemos discutido propuestas que, a través de incrementar la denominada moral impositiva, fomenten el cumplimiento fiscal voluntario. Un buen proceso de rendición de cuentas, un mejor diseño de los impresos de declaración o promover la educación cívico-tributaria son políticas que, cuanto menos, se deberían probar, dados sus costes relativamente bajos.

ALLINGHAM, Michael G.; SANDMO, Agnar (1972). «Income tax evasion: A theoretical analysis». Journal of Public Economics, vol. 1, n.º 3-4, págs. 323-338. DOI: https://doi.org/10.1016/0047-2727(72)90010-2

ALM, James; McCLELLAND, Gary H.; SCHULZE, William D. (1992). «Why do people pay taxes?». Journal of Public Economics, vol. 48, n.º 1, págs. 21-38. DOI: https://doi.org/10.1016/0047-2727(92)90040-M

ALSTADSÆTER, Annette; JOHANNESEN, Niels; LE GUERN HERRY, Ségal; ZUCMAN, Gabriel (2022). «Tax evasion and tax avoidance». Journal of Public Economics, vol. 206, 104587. DOI: https://doi.org/10.1016/j.jpubeco.2021.104587

BANKMAN, Joseph; NASS, Clifford; SLEMROD, Joel (2015). «Using the “Smart Return” to reduce tax evasion». Tax Law Review, n.º 69, págs. 459-484. DOI: https://doi.org/10.2139/ssrn.2578432

CHRISTIANSEN, Vidar (1980). «Two comments of tax evasion». Journal of Public Economics, vol. 13, n.º 3, págs. 389-393. DOI: https://doi.org/10.1016/0047-2727(86)90012-5

COMISIÓN EUROPEA; CASE; PONIATOWSKI, Grzegorz; BONCH-OSMOLOVSKIY, Mikhail; ŚMIETANKA, Adam. (2023). VAT gap in the EU – 2023 report. Luxemburgo: Publications Office of the European Union. DOI: https://doi.org/10.2778/911698

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro (2018). «¿Qué hacer para aflorar la economía sumergida y el fraude fiscal?: Diseño tributario y gestión». En: E. Bandrés y S. Lago eds.). Economía sumergida y Fraude fiscal, FUNCAS, Capítulo 5.

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro; MAS-MONTSERRAT, Mariona; SALVADORI, Luca (2019). «The tax gap as a public management instrument: application to wealth taxes». Applied Economic Analysis, vol. 27, n.º 81, págs. 207-225. DOI: https://doi.org/10.1108/AEA-09-2019-0028

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro; RIZZO, Leonzio; SECOMANDI, Riccardo (2023). «Has Covid Vaccination Success Increased the Marginal Willingness to Pay Taxes?». IEB (Institut d’Economia de Barcelona) – Working Papers [en línea]. Disponible en: https://ieb.ub.edu/wp-content/uploads/2023/11/Doc2023-08.pdf

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro; MONTOLIO, Daniel; VÁZQUEZ-GRENNO, Javier (2023). «Can the Teacher Change the Perceptions and Preferences of Students?: Experimental Evidence from a Taxation Course». IEB (Institut d’Economia de Barcelona) – Working Papers [en línea]. Disponible en: https://diposit.ub.edu/dspace/handle/2445/209620

GALOR, Oded (2022). El viaje de la humanidad. Editorial Destino.

KEEN, Michael; SLEMROD, Joel (2021). Rebelion, Rascals, and Revenue. Princeton University Press. DOI: https://doi.org/10.1515/9780691199986

KLEVEN, Henrik J.; KNUDSEN, Martin B.; KREINER, Claus T.; PEDERSEN, Søren; Saez, Emmanuel (2011). «Unwilling or unable to cheat? Evidence from a tax audit experiment in Denmark». Econometrica, vol. 79, n.º 3, págs. 651-692. DOI: https://doi.org/10.3982/ECTA9113

KORNHAUSER, Marjorie E. (2005). «Doing the full monty: will publicizing tax information increase compliance?». Canadian Journal of Law and Jurisprudence, vol. 18, n.º 1, págs. 95-117. DOI: https://doi.org/10.1017/S0841820900005518

LAGO-PEÑAS, Ignacio; LAGO-PEÑAS, Santiago (2010). «The determinants of tax morale in comparative perspective: Evidence from European countries». European Journal of Political Economy, vol. 26, n.º 4, págs. 441-453. DOI: https://doi.org/10.1016/j.ejpoleco.2010.06.003

LUTTMER, Erzo; F.P.; SINGHAL, Monica (2014). «Tax Morale». Journal of Economic Perspectives, vol. 28, n.º 4, págs. 149-168. DOI: https://doi.org/10.1257/jep.28.4.149

OCDE (2021). Building Tax Culture, Compliance and Citizenship. A Global Source Book on Taxpayer Education, second edition [en línea]. Disponible en: https://www.oecd.org/tax/building-tax-culture-compliance-and-citizenship-second-edition-18585eb1-en.htm

SLEMROD, Joel (2001). «A General Model of the Behavioral Response to Taxation». International Tax and Public Finance, vol. 8, págs. 119-128. DOI: https://doi.org/10.1023/A:1011204301325

SLEMROD, Joel; Gillitzer, Christian (2014). Tax Systems. Massachusetts: The MIT Press. DOI: https://doi.org/10.7551/mitpress/9780262026727.001.0001

ZHANG, Nan; ANDRIGHETTO, Giulia; OTTONE, Stefania; PONZANO, Ferruccio; STEINMO, Sven (2016). «“Willing to Pay?” Tax Compliance in Britain and Italy: An Experimental Analysis». PLoS ONE, vol. 11, n.º 2: e0150277. DOI: https://doi.org/10.1371/journal.pone.0150277

- En inglés, «Our new Constitution is now established, everything seems to promise it will be durable; but, in this world, nothing is certain except death and taxes». Para una explicación más detallada, entre otros, del contexto, véase: https://constitutioncenter.org/blog/benjamin-franklins-last-great-quote-and-the-constitution

- Recordemos que la Constitución española también deja clara la inevitabilidad del pago de impuestos: «Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio» (art. 31.1). La negrita es nuestra.

- La fuente de los datos (Fondo Monetario Internacional) no permite distinguir lo que son impuestos del resto de ingresos públicos, aunque, sin duda, la primera fuente es la predominante.

- «Según él [Estupiñá; corredor de negocio y contrabandista], lo que la hacienda llama suyo no es suyo, sino de la nación, es decir, de Juan Particular, y burlar a la hacienda es devolver a Juan Particular lo que le pertenece». Fortunata y Jacinta, parte I, pág. 52, Benito Pérez Galdós, Espasa Clásicos, fecha de la edición: 2020. Es esta una excelente definición del comportamiento egoísta de los individuos que justifica y conduce a la evitación del pago de impuestos.

- Véase Slemrod (2001) para el análisis del comportamiento derivado de la elusión fiscal.

- En palabras de Christiansen (1980), «nadie debería ser sentenciado a prisión de por vida por evadir una pequeña cuantía de impuestos» (pág. 391).

- Eso sería así para las rentas del trabajo y del capital que no se generan en el mercado negro (las primeras) o, bajo el principio de residencia, las que se generan en territorios fiscalmente cooperativos (las segundas).

- Otras teorías inciden en el hecho de que los individuos tienden a sobrevalorar la verdadera probabilidad de inspección (véase Alm, McClelland y Schulze, 1992).

- Para la Agencia Estatal de Administración Tributaria, véase: https://sede.agenciatributaria.gob.es/Sede/todas-noticias/Publicacion_del_listado_de_deudores_a_la_Hacienda_Publica.html; o, por ejemplo, para la Agència Tributària de Catalunya, https://atc.gencat.cat/ca/agencia/frau-fiscal/llista-deutors/

- Abusando de la literatura de Benito Pérez Galdós, que explica muy bien la idiosincrasia española: «Que me administren bien, que no gotee un céntimo…, que se mire por el contribuyente y yo seré el primero en felicitarme de ello, a fuer de español y a fuer de contribuyente…» dice don José Ruiz Donoso, el amigo parlanchín del protagonista de la novela, don Francisco Torquemada. Torquemada en la cruz, primera parte, pág. 146, Alianza Editorial, esta edición: 2014.

- «Supresión de todas las contribuciones actuales, sustituyéndolas con el income tax… ¡Ah!, ¡el income tax! Es el sueño de toda mi vida, el objeto de tantísimos estudios y el resultado de una larga experiencia… No lo quieren comprender y así está el país… cada día más perdido, más pobre, y todas las fuentes de riqueza secándose que es un dolor… Yo lo sostengo: el impuesto único, basado en la buena fe, en la emulación y en el amor propio del contribuyente, es el remedio mejor de la misera pública». Esto es lo que dice don Ramón Villaamil, trabajador y estudioso de la hacienda pública, cuya opinión se ha de contextualizar en la época de la Restauración, como el contenido de la anterior nota al pie. Miau, Benito Pérez Galdós, pág. 79, Austral, esta edición: 2020.

- Véase, por ejemplo, Keen y Slemrod (2021), págs. 27-29, o Galor (2022), pág. 267.

- Durante el curso 2022-23, hemos llevado a cabo un experimento social en el grado de Economía y de ADE de la UB (Durán-Cabré, Esteller-Moré, Montolio y Vázquez-Grenno, 2023). De él, se deriva que transmitir a los alumnos la experiencia de trabajadores de la administración tributaria (a través de un discurso que intenta replicar el contexto de una clase) favorece su percepción de que los impuestos se pagan con más justicia de lo que ellos pensaban y de que la administración hace más esfuerzos a la hora de reducir el fraude fiscal de lo que ellos pensaban. Ambos impactos han de ser favorables en cuanto al cumplimiento fiscal voluntario.

- Los datos para España son del año 2017.

- En inglés, en el original, «How wrong is someone paying cash with no receipt so as to avoid paying VAT or other taxes?».

- En inglés, en el original, «How often, if ever, have you paid cash with no receipt so as to avoid paying VAT or other taxes?»

- Es del todo anómalo, pues la definición de moral impositiva se basaba en no justificar en ningún caso el defraudar a la Hacienda Pública. Por tanto, esa variable así construida es independiente de cualquier peculiaridad del país del encuestado.

- Posiblemente, la prueba que confirma ese patrón asimétrico es la recurrente pregunta que hacen los alumnos que estudian una asignatura de fiscalidad en el grado de Economía o de ADE: «¿me servirá esta asignatura para saber cómo pagar menos impuestos?».

ESTELLER-MORÉ, Alejandro. «¿Pagar o no pagar impuestos? ¿Es esta la cuestión?». Oikonomics [en línea]. Mayo 2024, n.º 22. ISSN 2330-9546. DOI: https://doi.org/10.7238/o.n22.2410

ODS

Alejandro Esteller-Moré

Alejandro Esteller-MoréCatedrático de Economía de la Universitat de Barcelona (UB), desde 2017, y codirector del área de fiscalidad del Instituto de Economía de Barcelona (IEB). Es editor asociado de Investigaciones Regionales – Journal of Regional Research, y coeditor ejecutivo de Hacienda Pública Española/Revista de Economía Pública. Ha publicado su investigación en revistas como International Tax and Public Finance, Economics Letters, Journal of Public Economics, National Tax Journal, o Review of Income and Wealth; y ha asesorado a instituciones tales como la Comisión Europea, la Agencia Tributaria de Cataluña, el Ayuntamiento de Barcelona o el Gobierno de Andorra. Más información en https://sites.google.com/view/aestellermore/.